「海外FXでも税金を支払いますか?」

「海外FXで稼いだ場合、どのぐらいの利益がでたら税金を払うべきですか?」

「確定申告って難しそうで、不安です」

こんな疑問や不安を持っていませんか?

毎年2月〜3月は確定申告の時期になります。確定申告とは「所得税の納付手続き」のことです。

XMの魅力は、1,000倍のハイレバレッジを活用して少ない資金を大きく増やすチャンスがある点です。

個人であっても、レバレッジを上手に活用すれば、短期間で大きな利益を出すことができます。

1年間を通して利益が出た場合、考えなければいけないのは「税金」です。

先に結論をいうと、国内FXであっても海外FXであっても、一定額以上の収益が発生し日本に居住しているのであれば、税金を支払う必要があります。

ただし、国内FXと海外FXは税金の仕組みが異なるため、正しい理解が必要です。

そこでこの記事では

- 税金がかかるタイミングや税金の計算方法

- 確定申告の方法や節税方法

- 脱税をしたらどうなるのか

について紹介します。これから確定申告をする方はぜひ最後までご覧ください。

執筆時点の情報に基づいて海外FXの税金についてまとめています。個人の家族構成、職業、状況によって確定申告の方法や納税額は異なる場合があります。詳細は近くの税務署・税理士にご相談ください。

\ 海外FX最大手で安心 /

XMで税金がかかるトレーダーは?

前提として、企業などに勤めて給料をもらっているサラリーマンを給与所得者、個人事業主といったフリーランス、専業トレーダーなど自らの収入で生計を立てている人を非給与所得者と呼びます。

一定利益が発生したトレーダーは、給与所得があるか、ないかによって、確定申告の義務が発生する基準額が異なります。

- 給与所得あり:XMを含む給与以外の副収入が年間20万円を超えた場合

- 給与所得なし:XMを含む年間収入が48万円を超えた場合

働いていて給与所得がある人は20万円未満、専業主婦やバイトのない学生など給与所得がない人で48万円未満の利益だった場合は税金がかからず確定申告は必要ありません。

課税対象額となるのは、XMの年間利益から必要経費を差し引いた「所得」です。例えば、XMで100万円の利益が出たとしても、必要経費が年間20万円だった場合、80万円が課税対象額となります。

必要経費をどれだけ計上できるかが重要なポイントです!節税対策になりますよ

税金がかかるタイミングと期間

XMで税金がかかるかどうかは、1月1日〜12月31日の年間収益によって決まります。

そして、年間の利益を翌年の定められた期間に確定申告をして税金を納めることになります。確定申告期間はその年によって日付が若干ズレるので国税庁公式サイトで確認してください。

令和4年分(2023年3月確定申告)の確定申告は、所得税・贈与税の申告・納付は令和5年3月15日までです。

また、課税のタイミングはポジションの決済をしたときです。日本の銀行に出金しておらず、XM取引口座に残してあるとしても、税金は発生します。

例えば、1年間で50万円の利益が出ており、年末の時点で含み益が20万円のポジションを保有している場合、50万円が課税対象額となります。年末時点で未決済ポジションであれば、課税対象とはなりません。

含み損の場合も同様で、仮に利益が30万円で含み損が60万円となっている場合でも、年末の時点で損失を確定していなければ30万円分の納税義務が発生します。含み損については考慮されません。

納税額を調整するために決済時期をずらすという方法もありますが、年末年始は流動性が低くなり、予想ができない値動きをする場合がありリスクがあります。

税金を意識するのは大切だけど、年末年始の相場変動のリスクも考慮しよう。

XMの税金は本当に高い?海外FXの税金の真相

海外FXは税金が高いと聞いたのですが…本当でしょうか?

トレーダーによって異なりますが、数百万円の利益が出るまで特に心配ありません。

海外FXと国内FXは税金の計算方法や税率の算出方法が異なります。

また、国内FXでは3年間の損失繰越が認められていますが、海外FXでは損失繰越はできません。

年間収益がマイナスになった場合、損失分を3年まで繰り越せる税制優遇措置です。損失繰越は国内FXのみに認められています。

一方、仮想通貨取引をするトレーダーであれば、海外FXと税率区分が同じであるため、「損益通算」ができます。しかし、国内FXと海外FXは税率区分が異なるため、損益通算ができません。

同じ税区分・税率区分に分類される収入の損益を相殺できる仕組みです。

国内FXと海外FXの税金の概要を比較してみましょう。

| 項目 | 海外FX | 国内FX |

| 税区分 | 雑所得 | 雑所得 |

| 課税方式 | 総合課税 | 申告分離課税 |

| 税率 | 累進課税 | 一律20.315% |

| 損失繰越 | 不可 | 翌年3年まで繰越可能 |

| 主な損益通算ができる項目 | 海外FX業者 アフィリエイト収入 仮想通貨 | 国内FX業者 先物取引 |

XMは総合課税方式が適用される【税率区分】

国内FXと海外FXは税金の課税方法が異なります。どちらも税区分は雑所得ですが、国内FXは申告分離課税方式、海外FXは総合課税方式が適用されます。

総合課税方式とは、海外FXの利益(雑所得)や会社の給料(給与所得)、不動産収入(不動産所得)といった総合課税方式に分類される全ての所得の合計を基に納税額が算出される仕組みです。

一方、国内FXの申告分離課税方式は、他の所得とは合算せずにXMの年間収益から所得額を計算します。、国内FXの税金はどれだけ利益が出たとしても一律20.315%(所得税+復興特別所得税+住民税)となります。

国内FXの方が税制的に優遇されています。しかし、国内FXの税制のメリットを実感できるのは数百万円以上をFXで稼いだ場合です。

XMの利益によって変動する【税率】

XMは累進課税です。つまり、利益が大きければ大きいほど税率が高くなります。

XMで得た利益の税金は、累進課税によって税率が決定するから利益が大きければ大きいほど税金も高くなりますよ。

【総合課税の税率と控除額】

| 課税所得額 (1,000円単位省略) | 税率 (内:住民税10%) | 所得控除 |

| 1,000円-195万円未満 | 所得税5%+住民税10%=15% | なし |

| 195万円以上-330万円未満 | 所得税10%+住民税10%=20% | 97,500円 |

| 330万円以上-695万円未満 | 所得税20%+住民税10%=30% | 427,500円 |

| 695万円以上-900万円未満 | 所得税23%+住民税10%=33% | 636,000円 |

| 900万円以上-1,800万円未満 | 所得税33%+住民税10%=43% | 1,536,000円 |

| 1,800万円以上-4000万円未満 | 所得税40%+住民税10%=50% | 4,796,000円 |

| 4,000万円以上 | 所得税45%+住民税10%=55% | 4,796,000円 |

2037年までの間は東日本大震災の復興のための財源確保のために、所得税・住民税にプラスして復興特別所得税2.1%も納付することになっています。

国内と海外はどっちが税金が安い?

海外FXでは所得に応じて税率が変わるとお話ししましたが、国内FXの申告分離課税では税率は20.315%と一律です。国内FX業者で、たとえ何千万円と利益を出しても、一律20.315%です。

一方、海外FX業者の収益を含む総合課税方式が適用される課税所得の合計が330万円を超えると、税率が30%となります。ただし、後の章でも解説しますが、海外FXの収益と仮想通貨の損益通算が可能ですし、必要経費の計上も可能です。

海外FXの利益が330万円を超えたからといって税率が30%、つまり国内FXより不利な税率が適用されるとは限りません。実際には、海外FXで得た利益以外の所得や必要経費を計上して課税所得額が計算されます。

いずれにしても、海外FXで何百万円の利益を得るのでない限り、海外FXの税金について心配する必要はないといえるでしょう。

XMと仮想通貨と損益通算が可能

XMと損益通算ができるのは、「雑所得・総合課税方式」に分類される項目です。

同じ税区分・税率区分に分類される収入の損益を相殺できる仕組みです。

海外FX業者であるXMの損益と国内FX業者の損益は相殺することはできませんが、同じ税率・税区分が適用されている他の海外FX業者、仮想通貨、アフィリエイトといった項目と相殺や合算が可能です。

| XMと損益通算が可能な項目(例) | XMと損益通算不可の項目(例) |

| ・他の海外FX業者の利益 ・仮想通貨取引 ・バイナリーオプション | ・国内FX ・株式取引の利益(国内業者) ・先物取引 |

しかし、海外FX・バイナリーオプション・仮想通貨など複数の業者を利用している場合は利益は合計して税率を決定します。

例:XMで+300万円、仮想通貨取引▲50万円、バイナリーオプション取引で▲10万円

300万円-50万円-10万円=240万円が課税の対象となります。

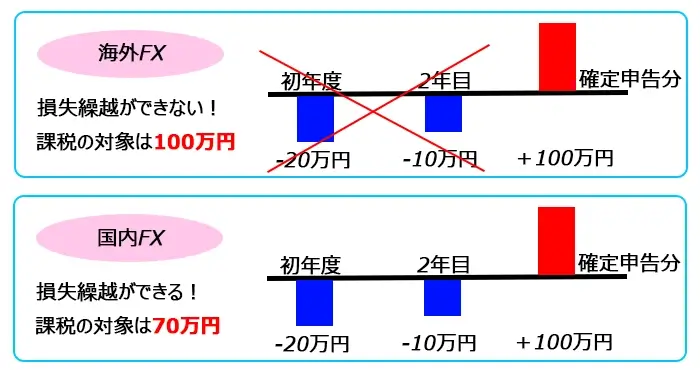

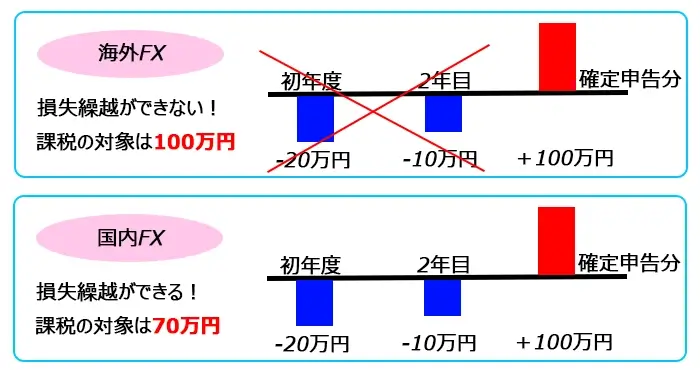

XMは損失繰越ができない【注意】

損失繰越とは、年間収益がマイナスになった場合、損失分を3年まで繰り越せる税制優遇措置です。

翌年以降に利益が出た場合、前年度の損失額と相殺することができます。

損失繰越は国内FXのみに認められています。

例えば、XMで初年度:▲20万、2年目:▲10万、3年目:+100万となった場合、損失繰越は認められていないため、3年目の課税対象額は100万円です。

一方、国内FXで同じような収益となった場合、初年度と2年目の損失を3年目の収益と相殺できるため、課税対象額は70万円となります。

損失繰越が利用できないのは弱点ですね

逆に、初年度から稼げれば、そもそも損失を繰り越す必要はありませんね

ボーナスやスワップポイントの税金

豪華なボーナスはXMをはじめとする海外FX業者の醍醐味ですよね!

口座開設ボーナスや入金ボーナス、ロイヤリティプログラムなど出金できないボーナスは課税対象外です。

クレジットカードのポイントと同じ扱いで、実際の収入ではありません。このボーナスは、MT4/MT5の「クレジット」という項目に表記されます。

注意しないといけないのは、キャッシュバックサイト経由で口座開設をした時に付与される出金できるボーナスです。

これは、MT4/MT5の「口座残高」に追加され、現金と同じ扱いとなるため、収益と捉えます。

キャッシュバックサイト経由の口座開設は複雑になってしまうため、普通にXM公式サイトから口座開設をすることをおすすめします。

スワップポイントも課税対象になるんですか?

同じく決済をした時のスワップポイントが課税対象になりますよ

税金が高くなりそうな状況でスワップポイントがある時は、そのポジションだけを決済しないという方法もあります。

例:利益10万円、スワップポイント7万円

決済してしまうと17万円すべてが課税対象になってしまうので、今年度はスワップポイントが付与されているポジションは決済せず持ち越すという方法もあります。

XMの必要経費を計上して節税しよう

XMの税金を節税する最大の方法が「必要経費の計上」です。

必要経費として計上できる項目

XMの取引に関係する必要経費として計上できる項目の例を紹介します。

| 項目 | 必要経費の例 |

| 消耗品費 | FX取引をするために必要な小物類の購入費用 |

| 通信機器維持費用 | パソコン・タブレット・スマホの維持費用(※) |

| 参考図書・学習費用 | FXに関連する書籍やセミナー |

| 取引ツール購入費用 | エキスパートアドバイザ インジケータ |

| 手数料 | 取引手数料(XMの場合Zero口座) |

| レンタル費用 | VPSのランニングコスト |

| 入出金費用 | 入出金時に発生した手数料 |

※:個人使用と併用している場合、一部のみ経費として計上できます(按分処理)。

これらは経費として計上できますが、パソコンの購入費やスマホ料金・通信料などは私用での利用もあるため、全額ではなく一部が経費として計上する「按分処理」をします。

XMのZERO口座の取引手数料は経費にできますが、スプレッドは経費計上できないので注意しましょう。

税金の計算方法とシュミレーション

XMで出た利益にかかる税金を計算する時は以下の計算式で求めることができます。

- 年間の総合課税対象額を計算する

- 必要経費を引いた個人所得を計算する

- 個人所得から各控除を引いた課税所得額を計算する

- 課税所得額×税率から控除額を引き、復興特別所得税を足した金額が納税額

ただ今は便利な自動計算ツール【所得税・住民税簡易計算機】などがあるので、覚えて計算をマスターする必要はありません。

実際にいくらの利益で、どのくらいの税金がかかってくるのか、いくつか例を挙げてシュミレーションをしてみます。

会社員が利益を100万円出した場合

以下の条件で税金のシュミレーションをします。

- 給与:400万円

- XMの利益:100万円

- 経費:50万円

年間の総合課税対象額を計算する

400万円+100万円=500万円

必要経費を引いた個人所得を計算する

500万円-50万円=450万円

個人所得から各控除を引いた課税所得額を計算する

450万円-0円=450万円

課税所得額×税率から控除額を引き、復興特別所得税を足した金額が納税額

450万円は330万円以上-695万円以下で税率30%・控除額427,500円

450万円×30%-427,500円+19,372円=941,872円

専業主婦が利益を800万円出した場合

以下の条件で税金のシュミレーションをします。

- 給与:0円

- XMの利益:800万円

- 経費:100万円

年間の総合課税対象額を計算する

XMの利益800万円のみ

必要経費を引いた個人所得を計算する

800万円-100万円=700万円

個人所得から各控除を引いた課税所得額を計算する

700万円-0円=700万円

課税所得額×税率から控除額を引き、復興特別所得税を足した金額が納税額

700万円は695万円以上-900万円以下で税率33%・控除額636,000円

700万円×33%-636,000円+35,154円=1,709,154円

XMの確定申告の流れ

XMの確定申告は以下の手順で行います。

- 確定申告の必要書類の用意

- XMから取引の履歴一覧をダウンロード

- 書類または電子申請

- 申告書を作成し情報を入力

- 申請を完了させ後日納税

近くに税務署がない人や、なかなか時間が取れない人は電子申請(e-Tax)がおすすめです。オンラインで確定申告の手続きができます。

必要書類ってなんですか?

源泉徴収票や経費の領収書・保険や医療費控除証明書などのことです

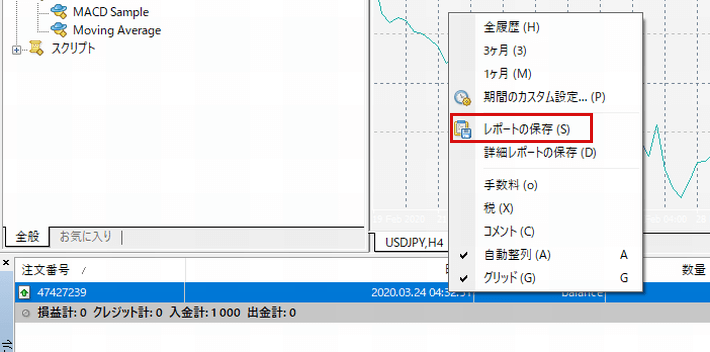

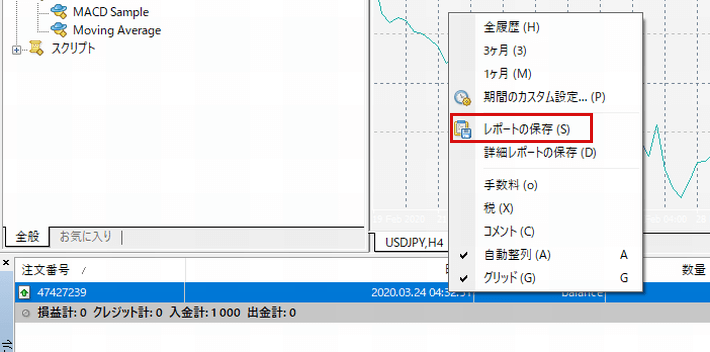

XMのMT4/MT5から取引履歴をダウンロードする方法

XMのMT4/MT5から取引履歴をダウンロードする方法はとっても簡単です。

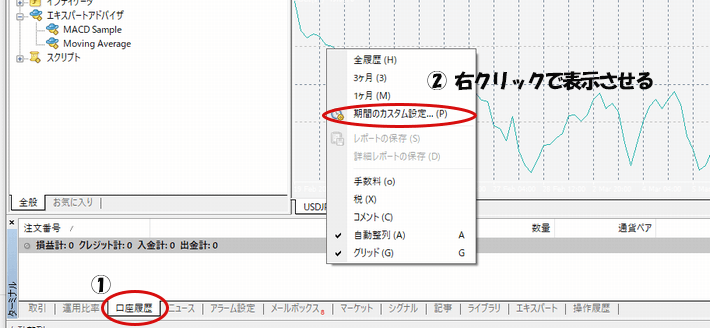

最初に、ターミナル画面を表示しましょう。上部のメニューバーから「表示」をクリックし、ターミナルをクリックしてチャート下部に表示させます。左から3番目の口座履歴をクリックしてください。

右クリックでメニューが表示されるので、その中の期間のカスタム設定を選びます。

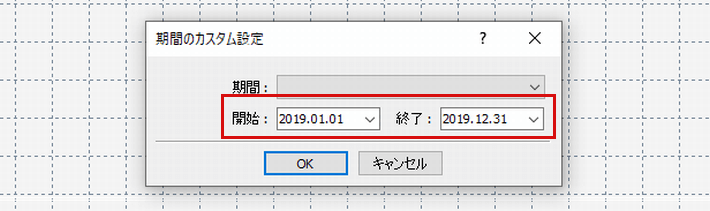

取引履歴を抽出する期間を設定します。1月1日〜12月31日までの1年間分です。

表示された履歴で右クリックをして再度メニューを表示させ、レポートの保存を選択します。

htmファイルとしてダウンロードされるので、データを確定申告の年間取引報告書として使うことができます。

XMの利益は隠すことはできない

海外FXであっても、利益を隠すことはできません。

XMに入出金するときを思い出して下さい。

銀行の国内送金・海外送金にクレジットカード、オンライン決済ですよね

金融機関を使っていますよね

各金融機関では送金・入金の履歴は残されていますし、100万円を超える送金や入金になると国外送金等調書を国へ提出しています。

また、日本は租税回避制度である「CRS」に加盟しているため、お金の流れが国外に向けてあれば、税務署も金融庁もすべて把握できる仕組みが構築されています。

脱税がバレると追徴課税といってさらに多くの税金を請求されることになるのです。

納税はきちんとしないといけないですね

年々監視も厳しくなっていますので確定申告をしっかり行ないましょう

脱税が発覚すると、さらに多くの税金を請求されることになります。

- 納税が遅れたペナルティ:延滞税

- 脱税をしたペナルティ:過少申告加算税、無申告加算税、重加算税

自分の首を絞めるだけになるので、XMで利益が出て納税の義務があるときは、必ず確定申告をしてきちんと税金を納めましょう。

XM(XMTrading)確定申告に関連するご質問(FAQ)

XMの税金に関するまとめ

今回は、「XMの確定申告の方法は?XMの税金の疑問を解説【2023年最新】」というテーマでお話をしましたがいかがだったでしょうか?

XMなどの海外FXでは利益が大きくなってくると税金が高くなるので、うまく必要経費を活用して節税しながらトレードをするのがおすすめです。

プロトレーダーになり1,000万円単位の利益が出るようになった時は、コストがかかったとしても税理士の力を借りた方が効率的です。

日本の業者じゃないから脱税をしてもバレないなんてことは絶対にないので、きちんと確定申告をして納税しましょう。

国内FXと比較すると優遇措置はないかもしれませんが、それを上回るメリットがたくさんあります。

ハイレバレッジ・豪華なボーナス・豊富なキャンペーン・選べる口座タイプなどXMならではの特徴がたくさんあり、大きな利益を得られるチャンスがあります。

何よりもトレードで稼げる取引環境であることがFX業者にとって重要です。

XMは新規口座開設ボーナスも提供していますので、ぜひXMの取引環境を試してみてください。

\ 海外FX最大手で安心 /